机床景气度跌至34.5% 行业或陷中期低迷

2015年中国机床工具行业整体运行继续呈现显著下行趋势。受国内外经济形势变化、传统需求低迷、外部竞争加剧、内部经营困难和环境不确定性变化等因素交织作用影响下,机床工具行业运行呈现惯性下滑状态,运行压力激增。

总体表现-传统引擎减速,行业运行低迷

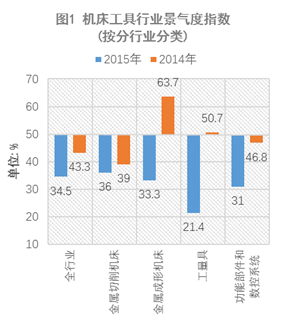

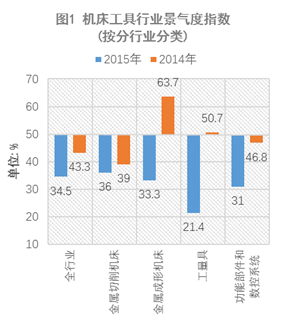

根据中国机床工具工业协会对行业81家重点联系企业负责人问卷调查反映,2015年行业景气度指数跌至34.5%,与2014年同期相比下降8.8个百分点,行业运行处于低迷状态。

本次行业景气度调查涉及的81家企业分别来自金属切削机床、金属成形机床、功能部件和数控系统、工量具和铸造机械等分行业的数量占比分别为52%、20%、13%、11%和4%。从不同所有制性质看,国有和集体控股、私人控股、外资和港澳台控股、其它四个类型的企业数量占比分别为45%、31%、17%、7%。因此,被调查的样本企业反映的景气度情况具有相当的行业代表性,可以看作当前行业运行情况的缩影。

本次行业景气度调查涉及的81家企业分别来自金属切削机床、金属成形机床、功能部件和数控系统、工量具和铸造机械等分行业的数量占比分别为52%、20%、13%、11%和4%。从不同所有制性质看,国有和集体控股、私人控股、外资和港澳台控股、其它四个类型的企业数量占比分别为45%、31%、17%、7%。因此,被调查的样本企业反映的景气度情况具有相当的行业代表性,可以看作当前行业运行情况的缩影。

细分情况-运行由分化向同化演变,结构性矛盾凸显

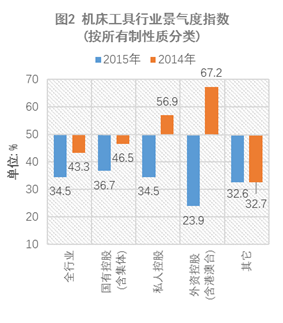

从不同分行业和所有制性质企业看,2015年景气度指数均远低于50%的平衡线,且与2014年同期相比均呈现不同程度的下降。因此,行业景气度指数反映2015年行业运行已经开始由2014年之前的运行分化向运行低迷的同化状态演变。

从不同分行业的景气度指数变化情况看,2014年之前运行较稳定的工量具和金属成形机床分行业本次呈现大幅下降,分别排在景气度指数由低向高排序的第一位(21.4%)和第三位(33.3%),而之前持续显著下降的金属切削机床排在第四位(36%)。从景气度指数降幅上更能明显的看出这一新变化,降幅由大到小排序分别为金属成形机床(30.4个百分点)、工量具(29.3个百分点)、功能部件和数控系统(15.8个百分点)、金属切削机床(3个百分点)。综合上述两方面情况和实际运行情况可以归纳出以下几个特征:

供需结构性矛盾对机床工具行业的不利影响正在从局部向全行业扩散,由于不同分行业的企业构成、市场结构、经营要素和环境因素等不尽相同而影响了扩散的速度,进而呈现前期运行分化到当前趋同的变化过程。

从本次景气度指数大幅下降的金属成形机床、工量具、功能部件和数控系统等分行业的实际运行情况看,低端产品市场需求大幅萎缩是造成其下行的主要外因,而相关分行业产品结构中的低端比重过大和转型升级不到位是造成其下行的主要内因。

由于金属切削机床分行业从2011年开始已经不断经受供需结构性矛盾带来的市场冲击,目前低端产能已经相对大幅收缩。因此,2015年景气度指数仅呈现微小下降。但由于突出的供需结构性矛盾仍在钳制金属切削机床分行业的运行,2015年其景气度呈现大幅收缩的状态。

总而言之,自中国经济进入新常态以来,供需结构性矛盾就成为困扰行业运行的突出问题,但受前述多种因素的综合影响,该矛盾在行业内的不同分行业间和企业间的表现和产生的影响并不相同。这就造成前期不同企业和分行业在运行中表现的分化,同时也增加了业界和政策层面对行业运行趋势判断上的不确定性,甚至因运行分化而忽视行业存在系统性衰退的潜在风险。从当前反映的景气度指数情况看,上述问题需要给予重视,积极主动地应对供需结构性矛盾。

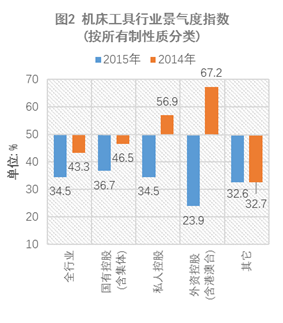

从不同所有制性质企业景气度指数变化情况也可以看出运行低迷在全行业扩散的迹象。2014年外资控股(含港澳台)和私人控股的企业景气度指数还呈现显著扩张趋势,分别为67.2%和56.9%;2015年外资控股(含港澳台)和私人控股的企业景气度指数则大幅下降呈现显著收缩状态,分别为23.9%和34.5%,降幅分别为43.3和22.4个百分点。上述变化在不同所有制性质企业中的表现是非常明显的。由于外资控股(含港澳台)和私人控股企业一直是内部机制最灵活,响应市场变化最快,同时也是前期受下行影响最小的行业群体,这次景气度指数显著收缩印证了运行低迷正在全行业扩散的判断。

突出问题-内外因导致行业发展动力减弱,“练好内功”仍是关键

从各项运行要素和预期的景气度指数看,行业发展的动力严重下降,进而影响行业发展信心。在订单、经营、成本和环境等运行要素中,订单收缩的最严重,仅为17.8%,与2014年同期相比下降21.6个百分点;经营收缩程度紧随订单排在第二位,为31.2%,与2014年同期相比下降2.6个百分点。

受上游原材料价格持续走低和经济刺激政策的影响,成本和环境处于相对稳定的状态。其中,成本为47.7%,与2014年同期相比上升2.8个百分点,是唯一呈现回升的要素。环境为57.8%,与2014年同期相比下降4.5个百分点,是唯一处于扩张的要素。

运行要素中反映运行动力和质量的订单和经营要素呈现大幅收缩,与之相呼应的是行业发展预期也呈现显著收缩,为38.2%,与2014年同期相比下降9.4个百分点。

从企业反映的突出问题看,7项较集中的问题占全部的87.9%,分别是外部问题4项(占比51.7%):市场需求不足(25.7%)、国外同类产品竞争(10.7%)、用户违约或支付能力下降(8.2%)和市场秩序混乱、不正当竞争严重(7.1%);内部问题3项(占比36.1%):资金链紧张(15%)、内部成本过高(12.5%)和人才缺失(8.6%)。虽然当前制约行业发展的外部因素要多于内部因素,但很多外部因素也是内部因素在外部的间接反映。比如,市场需求不足和国外同类产品竞争两项外部因素就与行业内部的成本过高和人才缺失造成的竞争力下降有关;内部的资金链紧张因素间接加剧市场秩序混乱、不正当竞争严重等外部因素。这些内外因素间的恶性循环是当前行业面临的棘手问题,因此破解这一困境还要从解决内部问题入手。

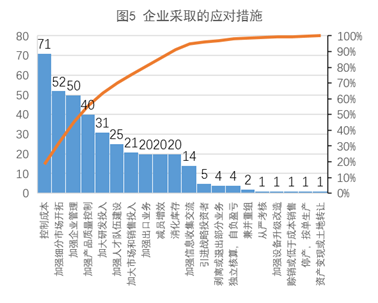

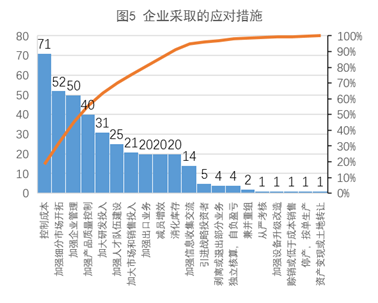

从企业采取的应对措施看,10项较集中的问题占全部的90.9%,分别是针对外部问题的措施3项(占比24.2%):加强细分市场开拓(13.5%)、加大市场和销售投入(5.5%)和加强出口业务(5.2%);针对内部问题的措施7项(占比66.9%):控制成本(18.5%)、加强企业管理(13%)、加强产品质量控制(10.4%)、加大研发投入(8.1%)、加强人才队伍建设(6.5%)、减员增效(5.2%)和消化库存(5.2%)。企业经营过程中针对内部问题的措施占到66.9%,说明这些问题处于最急迫和最主要的地位。产业政策若能更多地向这些主要问题和解决措施进行聚焦和倾斜,必然能促进机床工具行业脱离供需结构性矛盾的困境,提升产业核心竞争力和发展水平。

【机床工具行业景气度指数背景介绍】

该指数是中国机床工具工业协会每年12月面向行业重点联系企业进行年度情况问卷调查,根据收回的问卷计算年度行业景气度指数。

该指数是由订单、经营、成本、环境、预期五类单项指标组成的综合指数,各单项指标的权重分别为30%、20%、20%、10%和20%。成本采取反向计算,使其与其它指标具有一致的可比性。扩散指数可以概况反映整体的变化趋势。指数大于50%,说明景气度上升,行业处于扩张或繁荣状态;指数小于50%,说明景气度下降,行业处于衰退或萧条的状态。

总体表现-传统引擎减速,行业运行低迷

根据中国机床工具工业协会对行业81家重点联系企业负责人问卷调查反映,2015年行业景气度指数跌至34.5%,与2014年同期相比下降8.8个百分点,行业运行处于低迷状态。

细分情况-运行由分化向同化演变,结构性矛盾凸显

从不同分行业和所有制性质企业看,2015年景气度指数均远低于50%的平衡线,且与2014年同期相比均呈现不同程度的下降。因此,行业景气度指数反映2015年行业运行已经开始由2014年之前的运行分化向运行低迷的同化状态演变。

供需结构性矛盾对机床工具行业的不利影响正在从局部向全行业扩散,由于不同分行业的企业构成、市场结构、经营要素和环境因素等不尽相同而影响了扩散的速度,进而呈现前期运行分化到当前趋同的变化过程。

由于金属切削机床分行业从2011年开始已经不断经受供需结构性矛盾带来的市场冲击,目前低端产能已经相对大幅收缩。因此,2015年景气度指数仅呈现微小下降。但由于突出的供需结构性矛盾仍在钳制金属切削机床分行业的运行,2015年其景气度呈现大幅收缩的状态。

总而言之,自中国经济进入新常态以来,供需结构性矛盾就成为困扰行业运行的突出问题,但受前述多种因素的综合影响,该矛盾在行业内的不同分行业间和企业间的表现和产生的影响并不相同。这就造成前期不同企业和分行业在运行中表现的分化,同时也增加了业界和政策层面对行业运行趋势判断上的不确定性,甚至因运行分化而忽视行业存在系统性衰退的潜在风险。从当前反映的景气度指数情况看,上述问题需要给予重视,积极主动地应对供需结构性矛盾。

从不同所有制性质企业景气度指数变化情况也可以看出运行低迷在全行业扩散的迹象。2014年外资控股(含港澳台)和私人控股的企业景气度指数还呈现显著扩张趋势,分别为67.2%和56.9%;2015年外资控股(含港澳台)和私人控股的企业景气度指数则大幅下降呈现显著收缩状态,分别为23.9%和34.5%,降幅分别为43.3和22.4个百分点。上述变化在不同所有制性质企业中的表现是非常明显的。由于外资控股(含港澳台)和私人控股企业一直是内部机制最灵活,响应市场变化最快,同时也是前期受下行影响最小的行业群体,这次景气度指数显著收缩印证了运行低迷正在全行业扩散的判断。

突出问题-内外因导致行业发展动力减弱,“练好内功”仍是关键

从各项运行要素和预期的景气度指数看,行业发展的动力严重下降,进而影响行业发展信心。在订单、经营、成本和环境等运行要素中,订单收缩的最严重,仅为17.8%,与2014年同期相比下降21.6个百分点;经营收缩程度紧随订单排在第二位,为31.2%,与2014年同期相比下降2.6个百分点。

运行要素中反映运行动力和质量的订单和经营要素呈现大幅收缩,与之相呼应的是行业发展预期也呈现显著收缩,为38.2%,与2014年同期相比下降9.4个百分点。

从企业反映的突出问题看,7项较集中的问题占全部的87.9%,分别是外部问题4项(占比51.7%):市场需求不足(25.7%)、国外同类产品竞争(10.7%)、用户违约或支付能力下降(8.2%)和市场秩序混乱、不正当竞争严重(7.1%);内部问题3项(占比36.1%):资金链紧张(15%)、内部成本过高(12.5%)和人才缺失(8.6%)。虽然当前制约行业发展的外部因素要多于内部因素,但很多外部因素也是内部因素在外部的间接反映。比如,市场需求不足和国外同类产品竞争两项外部因素就与行业内部的成本过高和人才缺失造成的竞争力下降有关;内部的资金链紧张因素间接加剧市场秩序混乱、不正当竞争严重等外部因素。这些内外因素间的恶性循环是当前行业面临的棘手问题,因此破解这一困境还要从解决内部问题入手。

【机床工具行业景气度指数背景介绍】

该指数是中国机床工具工业协会每年12月面向行业重点联系企业进行年度情况问卷调查,根据收回的问卷计算年度行业景气度指数。

该指数是由订单、经营、成本、环境、预期五类单项指标组成的综合指数,各单项指标的权重分别为30%、20%、20%、10%和20%。成本采取反向计算,使其与其它指标具有一致的可比性。扩散指数可以概况反映整体的变化趋势。指数大于50%,说明景气度上升,行业处于扩张或繁荣状态;指数小于50%,说明景气度下降,行业处于衰退或萧条的状态。